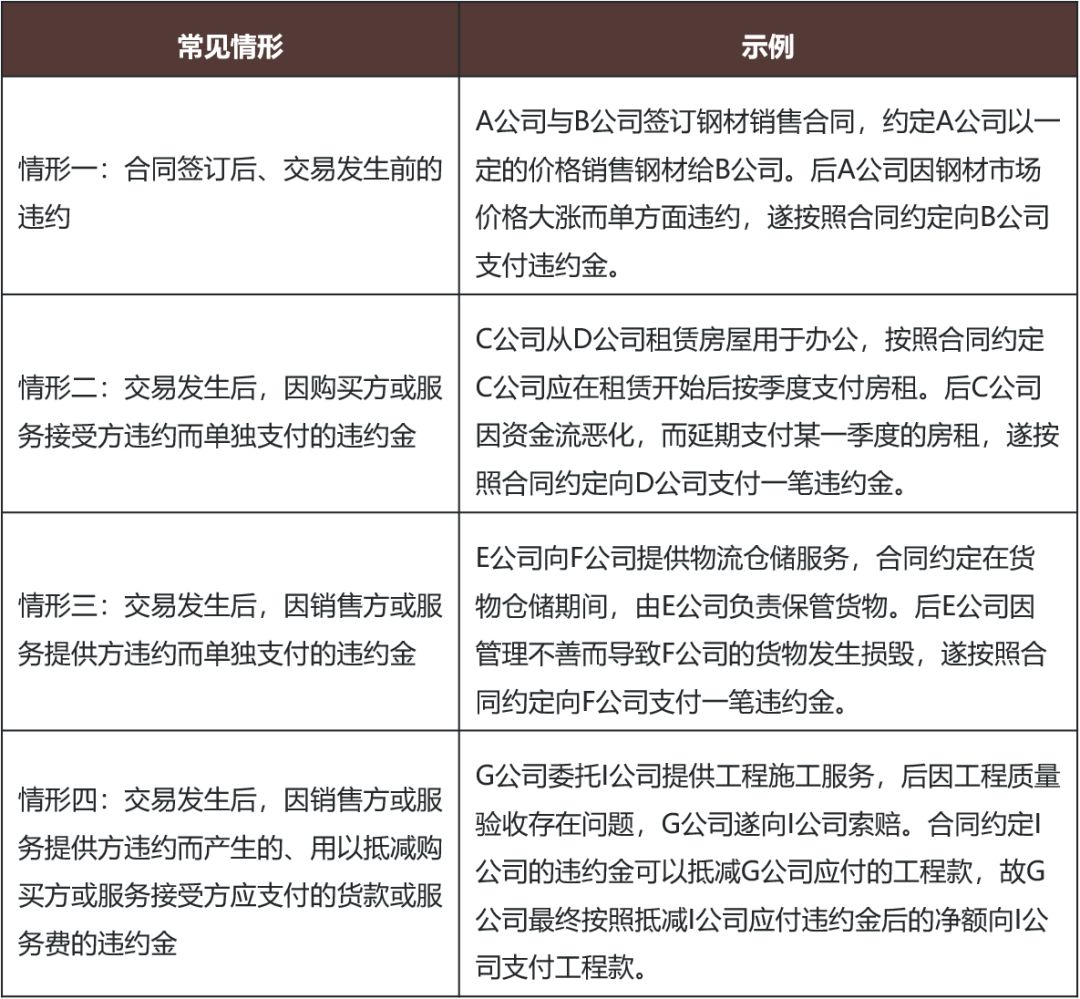

企业违约金的涉税问题探讨前言 企业在日常签订合同的过程中,明确违约责任是必不可少的一项。当企业作为合同的一方当事人,因自身或另一方当事人不履行或不按约定履行合同时,将可能涉及支付或收取违约金的情况。实操中,当上述情况出现时,企业经常对相关的税务处理提出疑问,如收取的违约金是否应该缴纳增值税、支付的违约金是否可以在企业所得税税前扣除、销售方违约而产生的违约金在可抵减购买方货款时是否可按差额开票等。同时,在跨境贸易往来日益频繁的今天,企业也经常对涉外合同的违约金如何对外支付、有何税务风险等提出疑问。以下我们将就上述问题进行简要分析。 01、什么是违约金 支付违约金是企业承担民事责任的主要方式之一。具体来说,当合同当事人不履行或不按约定履行合同时,应付给对方当事人的由法律规定或合同约定的一定数额的货币即为违约金[1]。 在实操中,企业之间涉及的违约金有以下几种常见情形:

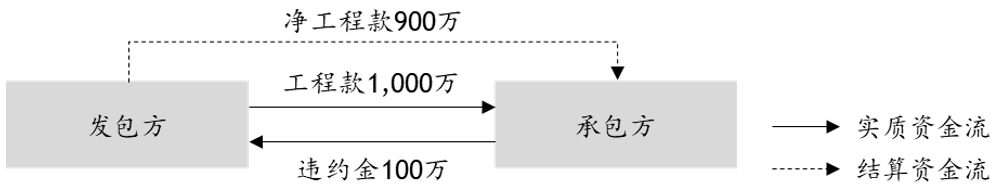

02、违约金的涉税处理 在税务方面,企业收到或支付违约金主要涉及增值税和企业所得税的处理。 1. 增值税涉税处理 违约金是否应缴纳增值税的关键在于判断违约金是否属于“价外费用”。现行的《中华人民共和国增值税暂行条例》(“增值税暂行条例”)及其实施细则对价外费用进行了规定,具体来说,销售额为纳税人销售货物或者应税劳务向购买方收取的全部价款和价外费用,但是不包括收取的销项税额。其中价外费用,包括价外向购买方收取的手续费、补贴、基金、集资费、返还利润、奖励费、违约金、滞纳金等各种性质的价外收费。但存在一些例外,如受托加工应征消费税的消费品所代收代缴的消费税、符合一定条件的代垫运输费用等。基于上述规定,违约金应同时满足以下两个条件方能构成“价外费用”: 发生应税销售行为的要求:违约金应是发生应税销售行为的产物; 对违约金收取方的要求:违约金必须是销售方/服务提供方向购买方/服务接受方收取的。 因此,对于不满足上述任一条件的违约金均不构成价外费用,不属于增值税的应税范围。就01章节中提到的违约金的几种常见情形: 情形一因应税销售行为尚未发生,所涉及的违约金不构成价外费用,无需缴纳增值税; 情形三和情形四因不满足对违约金收取方的要求,所涉及的违约金不构成价外费用,无需缴纳增值税; 仅情形二中的违约金同时满足上述两个条件,所涉及的违约金构成价外费用,需要缴纳增值税。 从开具发票的角度,就构成价外费用的违约金,在计算缴纳增值税时,尚未有明确的法规规定应以何种税目和税率开票。但考虑到违约金是伴随着增值税应税销售行为产生的,且依照《增值税暂行条例》的规定属于应税销售额的一部分,因此应可以按照增值税应税销售行为适用的税目和税率开具违约金的发票。 值得一提的是,2022年底公布的《中华人民共和国增值税法(草案)》中取消了“价外费用”的相关描述,取而代之的是将销售额定义为纳税人发生应税交易取得的与之相关的价款,包括全部货币或者非货币形式的经济利益。我们认为尽管该定义在文义上扩大了对增值税销售额的解释,但与国内现行的《增值税暂行条例》及营改增后的主要增值税法规无本质区别。我们将持续关注增值税立法的最新进展,并在必要时对企业违约金的增值税处理进行更新。 2. 企业所得税涉税处理 违约金的企业所得税处理将涉及两方面,即从收取方的角度,违约金是否应缴纳企业所得税;以及从支付方的角度,违约金能否税前扣除。 从收取方的角度,我们认为违约金应计入应税收入计算缴纳企业所得税。具体来说,根据《中华人民共和国企业所得税法》(“企业所得税法”)及其实施条例,企业以货币形式和非货币形式从各种来源取得的收入为收入总额,包括销售货物收入、提供劳务收入、转让财产收入、其他收入等。其中“其他收入”包括企业资产溢余收入、逾期未退包装物押金收入、确实无法偿付的应付款项、补贴收入、违约金收入、汇兑收益等。因此违约金应并入收取方的应税收入计算缴纳企业所得税。 从支付方的角度,我们认为原则上违约金支出可以在税前扣除,但应以取得真实、合法、且具备关联性的税前扣除凭证为前提。具体来说,《企业所得税法》第八条规定,企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。考虑到违约金与应税行为直接挂钩,因此原则上违约金支出可以在税前扣除。根据《企业所得税税前扣除凭证管理办法》,税前扣除凭证包括但不限于发票、财政票据、完税凭证、收款凭证、分割单、会计原始凭证等。因此,对于违约金的支付方,如果能够取得增值税发票,则发票可以作为税前扣除凭证;如果因支付违约金未构成增值税应税行为而无发票的,则收据、交易合同等也可作为税前扣除凭证。如果在违约金发生当年未取得税前扣除凭证而在以后年度取得的,相应支出可以追补至该支出发生年度税前扣除,但追补年限不得超过五年[2]。 03、违约金涉税处理特殊问题的探讨 尽管企业违约金的常规涉税处理看起来并无太大的争议,但在实操中,对于一些涉及违约金的特殊问题仍需要进一步探讨。 1. 抵减购买方或服务接受方应支付的货款或服务费的违约金 实操中,企业在该问题上主要关注的是销售方/服务提供方应以全额开票还是以抵减违约金后的差额开票。其中的典型例子如工程承包中因承包方交付的工程质量有瑕疵或不达标,而需要向发包方支付违约金的情况(即前文中的情形四)。通常为便于资金结算,双方可能约定承包方支付的违约金可抵减发包方应支付的工程款。假设发包方按照合同约定应支付给承包方的工程款为1,000万元,承包方应支付给发包方的违约金为100万元,如下图所示:

首先,根据02章节对于违约金增值税处理的分析,由于该100万违约金本质上系由承包方(即销售方)向发包方(即购买方)支付,不满足构成价外费用的对收款方的要求,因此该100万违约金不属于增值税应税范围,不涉及开票问题。 其次,对于承包方收取工程款的开票问题,税务机关通常认为承包方收到的900万净工程款,本质上是其应收的1,000万工程款和应付的100万违约金两个独立事项相互作用的结果,这种处理不属于法规规定的增值税差额增税的范围,因此承包方应按照1,000万的工程款全额开具发票。在全额开票的前提下,理论上承包方可从发包方处获得100万违约金的收据,承包方可凭借该收据实现违约金的企业所得税税前扣除。 实操上,我们观察到有企业主张100万的违约金属于销售折让,从而可按照900万的净额向发包方开具发票,但该种说法可能存在不合理之处。销售折让是企业因售出商品质量不符合要求等原因而在售价上给予的减让,是销售方(即本例中的承包方)出于主观意愿而提供的。但本例中的违约金产生于承包方的合同义务,并非出于其主观意愿。 2. 免税项目产生的违约金 免税项目产生违约金是否应计算缴纳增值税和企业所得税在法规上未有明确规定,但考虑到违约金通常并非独立产生,而是从属于合同交易,因此我们认为违约金的涉税处理应该可以主张遵循合同交易的涉税处理,即如果某交易属于增值税和/或企业所得税的免征项目,相关的违约金也有机会做相应的免征处理。 3. 对外支付的违约金 随着国际贸易的发展,跨境合同履约所产生的违约金涉税问题也逐渐凸显。对于中国境内企业从境外收取的违约金,从外汇管理角度,在收汇具有真实、合法的交易基础的前提下,通常对于境内企业非贸项下的收汇没有特殊的限制[3];从税务角度,境内企业可直接参照02章节的分析进行税务处理。因此以下我们主要聚焦境内企业向境外支付违约金的情形。 在对外支付违约金时,对于增值税的处理相对明确,即是否应税的核心判断标准仍是违约金是否构成“价外费用”。如果境内企业支付违约金时应税行为尚未发生,或支付违约金的境内企业是销售方或服务提供方,则所涉及的违约金因不满足构成价外费用的两个条件,从而不属于增值税的应税范围,境内企业亦无需在对外支付违约金时履行代扣代缴义务;如果所涉及的违约金构成价外费用,该违约金属于增值税的应税范围,境内企业在支付违约金时则需要履行代扣代缴义务。在代扣代缴时,具体的税目和税率仍应可以按照增值税应税销售行为适用的税目和税率进行。 而在企业所得税方面,核心争议点集中在对外支付的违约金是否应缴纳预提税。在此方面,《企业所得税法》及其实施条例和税收协定可作为分析的法律依据。具体来说,《企业所得税法》及其实施条例规定,非居民企业在中国境内未设立机构、场所或者虽设有机构、场所,但与该机构、场所没有实际联系,而有取得的来源于中国境内的所得,应缴纳企业所得税,并从支付或者到期应支付的款项中扣缴,这似乎为违约金需缴纳预提税提供了法律依据。但考虑到国际法优于国内法的一般原则,对外支付的违约金是否应缴纳预提税仍需从双边税收协定的角度进行进一步分析。以境内企业向美国交易对手方(假设其在华未设有机构场所)支付违约金为例,中美税收协定[4]中明确规定的“所得”条款范围内并未包括违约金,因此我们认为企业可以依据中美税收协定第二十一条“其他所得”这一兜底条款,主张美国交易对手方取得的违约金仅需在美国征税,即“来源国无征税权”,有机会就违约金免于缴纳预提税。需要注意的是,税收协定的适用需个案分析,例如中新税收协定[5]中对“其他所得”则做出了相反的规定,即“来源国有优先征税权”。 需要注意的是,以“来源国对其他所得无征税权”作为免于缴纳预提税的理由在实操上具备一定难度。首先,如果违约金产生于税收协定列明的所得,如财产收益、特许权使用费等,实操上税务机关可能会要求境内企业按照税收协定对相关所得的征税规定代扣代缴预提税;同时,如果违约金的支付发生在境内子公司和境外母公司之间,该违约金可能被视为是子公司向母公司进行利润分派的一种形式,进而作为股息缴纳最高10%的预提税。 此外,我们提请企业注意,尽管实操上对于对外支付的违约金存在依据双边税收协定而免于缴纳预提税的成功先例,但支付违约金首先必须具备实质性和真实性,故企业应留存好相关合同、仲裁裁决书或民事裁定书等文件以作支持。 脚注: [1] 《中华全国律师协会律师为开发商提供商品房买卖合同法律服务操作指引》,中华全国律师协会,2013年8月。 [2] 国家税务总局关于发布《企业所得税税前扣除凭证管理办法》的公告(2018年第28号)。 [3] 外汇局关于印发《经常项目外汇业务指引(2020年版)》的通知。 [4] 《中华人民共和国政府和美利坚合众国政府关于对所得避免双重征税和防止偷漏税的协定》。 [5] 《中华人民共和国政府和新加坡共和国政府关于对所得避免双重征税和防止偷漏税的协定》及议定书条文解释。 来源:金杜研究院 作者:段桃 史册 (责任编辑:多赚公司转让交易平台) |